IPO - PT. Bangun Kosambi Sukses Tbk. (CBDK)

-

PT. Bangun Kosambi Sukses Tbk. (CBDK)

Sektor: Properties & Real Estate

Subsektor: Real Estate Development & Management

Jumlah Saham Ditawarkan

566,894,500 saham (10% dari total saham yang dicatatkan)

Harga Penawaran: 3,000 - 4,060

Harga Nominal : 100

Listing date: 13/01/2025

Sekilas CBDK

Perseroan didirikan pada tahun 2000 dan bergerak dalam bidang pembangunan perumahan (real estate), yang mencakup usaha pembelian, penjualan, persewaan dan pengoperasian real estat baik yang dimiliki sendiri maupun disewa, seperti bangunan apartemen, bangunan hunian dan bangunan non hunian (seperti fasilitas penyimpanan/gudang, mall, pusat perbelanjaan dan lainnya) serta penyediaan rumah dan flat atau apartemen dengan atau tanpa perabotan untuk digunakan secara permanen, baik dalam bulanan atau tahunan. Termasuk kegiatan penjualan tanah, pengembangan gedung untuk dioperasikan sendiri (untuk penyewaan ruang-ruang di gedung tersebut), pembagian real estat menjadi tanah kavling tanpa pengembangan lahan dan pengoperasian kawasan hunian untuk rumah yang bisa dipindah-pindah.

Kegiatan usaha Perseroan saat ini fokus kepada pengembangan real estate di kawasan Tangerang bersama dengan dan melalui Entitas Anak. Untuk periode enam bulan yang berakhir pada tanggal 30 Juni 2024, pendapatan Perseroan mayoritas berasal dari real estate mewakili lebih dari 99% total pendapatan neto konsolidasian Perseroan.

Rencana Penggunaan Dana

Rencana Penggunaan dana :

Dalam hal Perseroan menerima dana Penawaran Umum menggunakan harga minimum, maka penyertaan dalam bentuk ekuitas sebanyak 11,271,224 saham baru berupa saham seri B yang akan dikeluarkan oleh IPN atau setara dengan 99.9114% dari total modal yang ditempatkan dan disetor penuh di dalam IPN setelah peningkatan modal disetor IPN (PT Industri Pameran Nusantara) tersebut. Dana yang diperoleh dari penerbitan saham baru akan digunakan oleh IPN sebagai tambahan dana untuk membiayai proyek pembangunan gedung untuk tujuan meetings, incentives, conferences, dan exhibitions (”Proyek MICE”).

Namun apabila Perseroan menerima dana Penawaran Umum menggunakan harga maksimum, maka penyertaan dalam bentuk ekuitas sebanyak 15,277,278 saham baru berupa saham seri B yang akan dikeluarkan oleh IPN atau setara dengan 99.9346% (sembilan puluh sembilan koma sembilan tiga empat enam persen) dari total modal yang dikeluarkan dari total modal yang ditempatkan dan disetor penuh di dalam IPN setelah peningkatan modal disetor IPN tersebut.

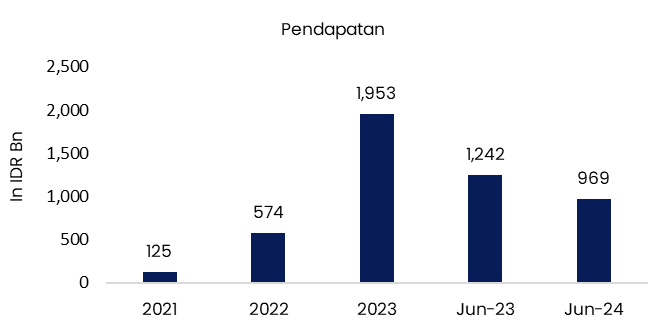

Kinerja Keuangan

Source: Company

Valuasi

PE: 17.75x - 24.02xMarket cap= 17T - 23T

IPO Amount: 1.7T - 2.3T

PBV: 1.73x - 2.34x

Kinerja Saham Dibawah Underwriter Trimegah Sekuritas & Partner Saat Baru Listing

Ticker

Tanggal

Close (%)

Highest (%)

TAPG

12-Apr-21

35%

35%

BUKA

6-Aug-21

25%

25%

AVIA

8-Dec-21

-7%

4%

ASLC

25-Jan-22

25%

25%

BIKE

21-Mar-22

34%

34%

GOTO

11-Apr-22

13%

23%

ELPI

8-Aug-22

35%

35%

MBMA

18-Apr-23

11%

20%

VKTR

19-Jun-23

35%

11%

MAHA

25-Jul-23

35%

35%

CYBR

8-Aug-23

35%

35%

MUTU

9-Aug-23

34%

34%

NICE

9-Jan-24

20%

24%

GOLF

8-Jul-24

35%

35%

AADI

5-Dec-24

20%

20%

Source: IDX

Disc on